※この記事はプロモーションを含みます

10月に入ったあたりから、頭の片隅にちらつき始める年・末・調・整。

まだ先のはずなのに、なぜかもう忙しい未来が見えてしまって、少し憂うつになる時期ですよね。

私の会社のように従業員が100名規模になると、書類は多い、確認事項は細かい、問い合わせは途切れない・・・

気づけば残業続きで、「この作業、いつ終わるんだろう…」とため息をついた経験がある方も多いのではないでしょうか。

でも、何年か年末調整を経験して気づいたのですが、年末調整って、実は作業そのものより、事前の段取りがほとんどなんですよね。

最初の準備をきちんとしておくだけで、差し戻しはぐっと減りますし、気づけば「今年は思ったより早く終わったな」という年も出てきました。

この記事では、従業員100名規模の製造業で総務をしている私が、過去にやらかした失敗談も含めて、10月の準備から年明けの提出まで、「これを押さえておけば詰まらない」年末調整の仕事の流れを、できるだけ噛み砕いてまとめています。

- 10月から翌年1月までの詳細な業務スケジュール

- 回収後の計算や、年明けの役所対応のポイント

- 100名規模の処理をミスなく効率化するコツ

毎年この時期になるとバタバタしてしまう方の、少しでも気持ちがラクになるヒントになれば嬉しいです。

年末調整は総務と経理どっちの仕事?

年末調整は「総務の仕事」「経理の仕事」と法律で決まっているわけではありません。

実務上は、書類回収や問い合わせ対応が多いため、総務が中心になる会社も多いです。

給与計算と関わるため経理が担当する会社もありますが、実際には、社員への説明、書類の配布や回収、記入内容のチェック、従業員からの問い合わせ対応など、人への対応がかなり多い業務でもあります。

そのため、会社の規模や体制によっては、総務が中心になって進めているケースも少なくありません。

大切なのは「どの部署の仕事か」ではなく、「どこが担当すると一番スムーズに回るか」という点です。

年末調整って経理の仕事って思われがちですが、書類回収や問い合わせ対応が多いので、私の会社では総務が担当しています。一方で、給与計算は社労士さんにお願いしています!

なので、書類回収までは総務、給与計算から経理とバトンタッチして業務を分担することも多くあります。

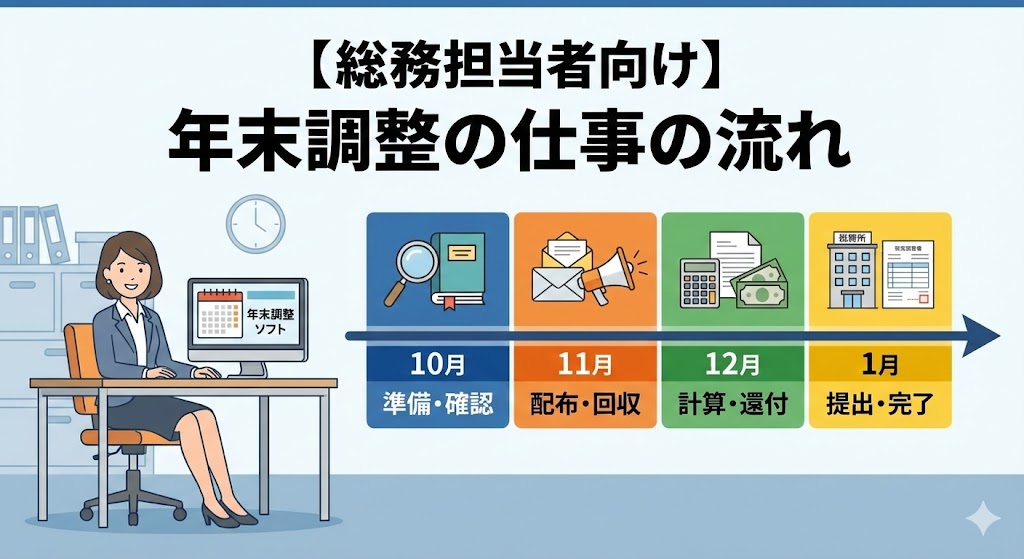

【総務担当者向け】年末調整の仕事の流れ

年末調整は12月の給与計算に間に合わせる必要がありますが、10月から準備が始まり、完全に終わるのは年明けの1月です。

対応直前になって「用紙が足りない!」「役所への提出期限が過ぎてた!」と慌てないために、まずは4ヶ月にわた年末調整業務の全体像を頭に入れておきましょう!

10月〜11月 年末調整で総務がやるべき準備と対象者の確認

年末調整の仕事は、いきなり書類を配るところから始まりません。

まず総務担当者がやるべきなのは、「今年のルール」と「年末調整の対象者」を整理することです。

ここを間違えてしまうと、後で計算ミスが発覚して全修正…ということになることも。

① 税制改正の確認

まずは税務署から届く「年末調整のしかた」という冊子や国税庁のサイトで今年の変更点を確認しましょう!

最近では定額減税があったように、計算方法に変更がある場合もあるので、税制改正はもちろんフォーマットの変更などしっかり確認しておきましょう。

- 様式の変更: 申告書のフォーマットが変わっていないか?

- 控除額の変更: 住宅ローン控除や扶養控除のルールに変更はないか?

- 新制度の導入: 定額減税のような特例措置はないか?

初めて年末調整業務をする方が意識すべきなのは、「去年と何が変わったか?」という点だけです。

「今年はハンコが不要になった」とか「申告書の項目が一つ増えた」といった変更点は、毎年何かしらあります。

給与計算ソフトを使用している場合、ソフトから来る「お知らせ」を見ることです。

国税庁でもマニュアルはありますが、少し読みづらいので、ソフト(システム)を使っている人は年末調整のお知らせなどをしっかりチェックしておきましょう!

ソフトが最新版に更新される前に作業を始めると全部やり直しになってしまうので、「いつソフトが新しくなるのかな?」という日付だけは抑えておきましょう。

② 年末調整対象者の確認

次に、全従業員の中から「誰が対象で、誰が対象外か」を分けておきましょう。

以下のリストを使って、10月中にイレギュラーな社員を洗い出してください。

中途入社者

前職の源泉徴収票が手元にあるか確認。なければ早急に取り寄せてもらうよう連絡しましょう。

- 産休・育休中の社員

- 【本人の年末調整】

その年に給与の支払いがある場合(例:1〜3月のみ給与が支給され、その後は育休で無給となっているケースなど)は、育休中であっても当社での年末調整が必要です。源泉徴収されている所得税と、各種控除を反映した本来の税額との差額を清算するため、「休業中でも年末調整の手続きは必要である」ことを本人に周知し、書類の回収漏れがないようにしましょう。 - 【配偶者控除】

その年の1〜12月の給与収入が大きく減る場合、配偶者控除や配偶者特別控除の対象となる場合があります。賞与を含む本人の年間の給与収入と、配偶者側の所得状況を確認したうえで、「ご主人の勤務先で配偶者控除(または配偶者特別控除)の対象となる可能性があります」と案内してください。

乙欄(掛け持ち)のパート:

他の会社を「メインの勤め先」として働いているパートさん(その会社に扶養控除等申告書を出している方)は、その会社で年末調整を受けます。

その場合、当社は「サブの勤め先」にあたるため、そのようなパートさんについては当社では年末調整を行いません(源泉徴収票を発行し、ご本人が必要に応じて確定申告を行います)。

海外赴任者・外国人社員

海外赴任者・外国人社員は、日本に住んでいるかどうか(居住者か非居住者か)で年末調整の扱いが変わることがあります。海外の家族を扶養に入れる場合は、家族関係と仕送りの証明書類が必要か確認してください。

システムを使っている場合、この時期に住所や家族構成のマスターデータを最新にしておかないと、配布時にエラーが出て焦ることも・・・(それ、私のことですw)

準備は「早すぎる」くらいがちょうど良いです🙆♀️

③ 書類(またはデータ)の配布と周知

税制改正の内容確認と対象者が固まったら、いよいよ従業員へ配布します。

最近はWebでの年末調整を行う会社も増えましたが、紙で配る場合は「封筒」や「クリアファイル」に入れて、紛失防止の工夫をしましょう。

- 記入例を添付する:

国税庁の記入例は細かすぎるので、自社用に「ここだけ書けばOK」という簡易マニュアルを付けると、問い合わせが減ります。 - 提出期限を明記する

「〇月〇日厳守」と大きく記載し、期限を厳守してもらうようにしておきましょう!

私の会社では、11月20日頃を締切日にしていました!

締め切りは、「ちょっと早いかな?」と思うくらいで大丈夫です。

早めに設定しておかないと、修正のラリーをしているうちに、あっという間に12月の繁忙期に突入してしまうんですよね…(^^;)

11月末〜12月:回収完了と年調計算

私の会社では、早めに締め切りを設定をしても、書類の不備などで締め切りの11月20日を過ぎても提出の出来ていない人がいました。

なので、ここから11月末までの10日間ぐらいで、不備で提出待ちの方へのリマインドを行い、12月に入ったらすぐに計算を始められるよう、「11月中に全ての書類を揃える」ことを目標に動きましょう。

回収と不備チェック(〜11月末完了)

11月最終週が本当のデッドライン(最終期限)です。

記載ミスや添付漏れの修正を含めると、給与計算の締日より最低10日は早く書類が揃っているのが理想です。

例)12月10日締めの会社

11月30日時点で書類が手元になければ計算が間に合いません。

回収後は、ハンコ漏れや添付書類の不備を即座にチェックし、その場で本人に返却・修正依頼をかけましょう。11月中にどれだけ不備を潰せるかが、12月の残業時間を決めます。

年調計算と過不足額の確定(12月上旬〜)

11月中に書類が揃ったら、12月に入ってすぐに年調計算をスタートしましょう!

所得税の過不足額を確定させ、計算結果を12月(または1月)の給与データに反映させます。

明細上で還付(または徴収)を行って、ようやく社員への対応は一段落です。

この時期は、通常業務+年調計算+督促が重なるため、1年で最も忙しい時期になります。私は、甘いものでも食べて乗り切りました🍫(笑)

社労士に年末調整の計算を委託している場合は、集まった書類(orデータ)を社労士さんに連携しましょう!!

1月:源泉徴収票の発行と役所への給与支払報告書の提出

年が明けても、総務の仕事はまだ終わりではありません。

まずは1月10日までに計算結果に基づいた源泉徴収票を発行し、全社員へ配布します。

私の会社では、Smart HRでWEB発行だったので、源泉徴収票は作成したらすぐにスマホで通知できるようにしていました。印刷して配布しているので、だいぶ楽になりました⭐️

そして、最後の大仕事が役所への給与支払報告書の作成と役所への書類提出です。

法定調書の提出期限は1月31日なので、年明けすぐに着手しましょう!

従業員が住む各市区町村へ「給与支払報告書」を送り、管轄の税務署へは法定調書合計表と源泉徴収票を提出します。

これらを1月31日までに完了させて、ようやく長い年末調整の業務が終わります。

電子申告(eLTAXなど)を活用すれば、役所へ行く手間が省けるのでおすすめです。

総務が絶対に見るべき書類のチェックポイント

社員から書類を集めて「一安心」といきたいところですが、ここからのチェック作業こそが、年末調整の正念場です。

中身を確認せずに社労士さんやシステムに丸投げしてしまうと、後で「計算が合わない!」と差し戻され、かえって時間がかかってしまいます。

最悪の場合、税務署からの指摘に繋がるリスクも…。

ここでは、修正の手間を最小限にするために、特に間違いが多い「不備のチェックポイント」を解説します。

① 扶養と基礎控除の記載ミス

毎年、年末調整の書類の形式やルールが少しずつ変わるため、書き間違いが多い項目です。

特に、次の2点は必ずチェックしましょう。

② 保険料控除の証明書と区分ミス

保険料控除のチェックは、年末調整の中でも最も神経を使う作業の一つです。

「紛失」と「計算ミス」という2大トラブルを防ぐために、私が実践している具体的なテクニックを紹介します。

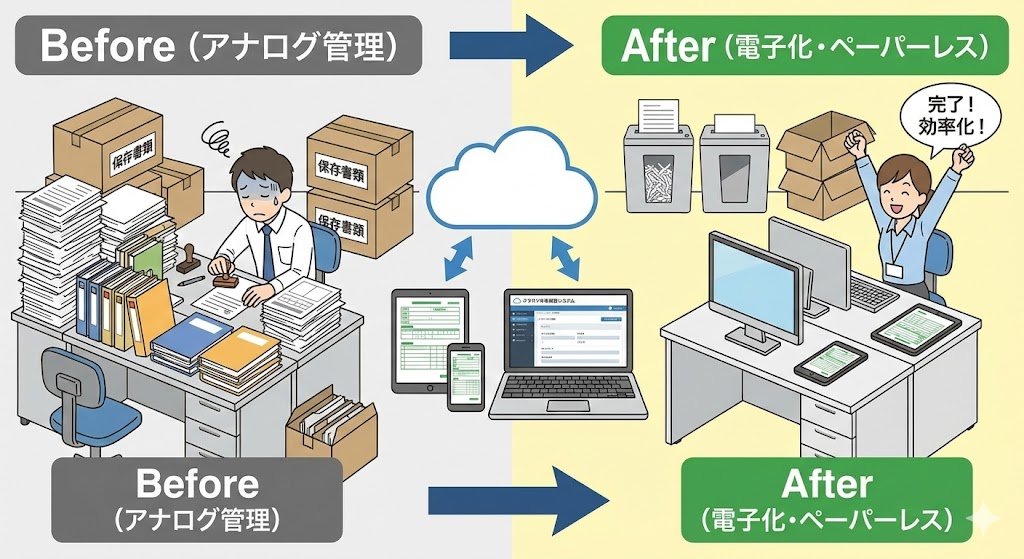

紙での年末調整の限界と電子化への移行した結果

従業員が50名程度の頃は紙で回収する年末調整のやり方でもなんとかなっていましたが、事業が拡大して100名を超えたあたりで、さすがに私も限界を感じました。

転記ミス、終わらないチェック作業、そして当たり前のように続く年末の残業…。

さすがの私も、マンパワーで乗り切ることを諦め、クラウド労務ソフトのSmartHRを使って年末調整することにしました。

難しい書類がスマホで簡単なアンケートでできる

紙の年末調整が大変な最大の理由は、「従業員が書き方を分かっていないから」です。

毎年、年末調整はやってはいるものの、専門用語だらけの申告書を渡されても、普通の社員はどこに何を書けばいいか分かりません。

そのため、空欄やミスが多発し、事務方のチェック工数が膨れ上がります。

SmartHRの最大の特徴は、この複雑な書類をアンケート形式に変換してくれる点です。

従業員は「引越しをしましたか?」といった簡単な質問に、スマホでどんどん答えていくだけ。

さらに、難しい言葉を簡単に言い換えてくれる「優しい日本語」もあるので、知識がない新入社員でも、簡単に回答できます。

社員からの「書き方が分からない!」という問い合わせ対応からも解放されます!

前年のデータが入っているから入力が早い

紙の運用だと、毎年同じ住所や氏名を何度も書かせなければなりません。

これは従業員側にとっても非常に面倒くさくて、なかなか着手したくなくなる原因の一つです。

SmartHRの場合、前年の情報を引き継いだ状態でスタートできます。

変更がない箇所はそのまま、変わった部分(家族が増えた、生命保険を変えた等)だけを修正すればいいので、従業員の手間が劇的に減ります。

結果として、提出までのスピードが格段に上がります。

最初の年は入力が必要ですが、翌年からは格段と楽になります!

③ 進捗管理と催促の自動化

紙でやっていた時は、「誰が未提出か」を把握するために、Excelのリストで把握していましたが、Smart HRなら、提出状況がリアルタイムで確認することができます。

年末調整の提出状況は「未対応」「入力中」「提出済み」などのステータスで一覧表示できるため、誰がどこまで進んでいるかを一目で把握できます。

まだ提出していない従業員には、システム上から簡単な操作で催促メール(再通知)を送ることができるので、「あの人、もう出していたっけ?」と紙の書類を探し回る必要はなくなります。

私が実際に導入して劇的に楽になった体験談は、SmartHR導入体験談の記事で詳しく紹介しています。コスト以上の効果が確実に出るので、ぜひ参考にしてください。

まとめ

年末調整は、総務担当者にとって一年で最大の山場ですよね。「今年こそはスムーズに終わらせたい…」誰もがそう願っているはずです。

大変そうに見える年末調整も、「10月からの事前の準備」と「仕組み(電子化)」さえ整えば、もっと楽に乗り切ることができます。

10月からしっかり段取りを組んで、書類の不備を減らす工夫をしてみる。そして、12月の計算から年明けの提出までを見据えて動くこと。これだけで、年末のバタバタは劇的に変わります。

もし、「もう手作業での年末調整は限界」と感じているなら、業務フローを見直すチャンスと捉えて、便利なシステムやアウトソーシングに頼るのも立派な業務改善です。

年末調整が少しでもスムーズに進むように、まずは年間スケジュールを振り返り、無理のない計画を立てることから始めてみましょう!

中小の総務人事の私が実感した3つの効果と注意点-160x90.jpg)

コメント